杠杆之光:理性配资与可持续股市生态

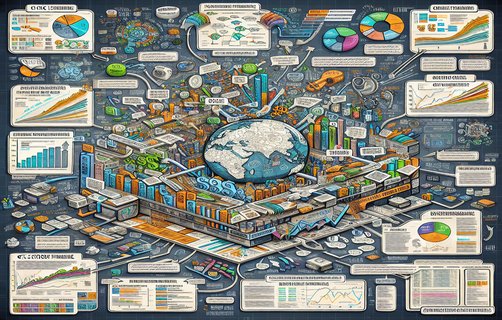

股市像放大镜,把每一笔配资的利与弊都照得清清楚楚。配资方式从传统借贷、保证金交易,延展到互联网平台与场外定制方案,资金链条越长、监管盲区越大,风险也愈加复杂。股市政策正向合规与宏观审慎倾斜,监管机构(如中国证监会)与国际组织(如IOSCO)的指引强调信息披露、资金来源与杠杆限制,这是行业转型的风向标。

短期投机在高杠杆环境下极易放大波动。历史与学术研究一致表明,杠杆会显著扩大最大回撤(maximum drawdown),在流动性收缩时还可能触发连锁强平,形成系统性风险。配资的风险审核不应仅停留在表面信用审查,而需包括客户适当性评估、情景压力测试、保证金率动态管理与实时风控预警。

平台端的自律与监管端的制度工具需并驾齐驱:一方面建议明确配资业务定义、统一许可与资本金要求,实行第三方资金托管与强制信息披露;另一方面鼓励采用技术手段(如AI异常交易检测)、设立冷静期和限仓规则,以抑制短期投机冲动。学界亦提出将配资集中度、杠杆分布纳入宏观审慎指标,用以评估对金融系统的外溢影响(参考:中国证监会与IOSCO相关报告)。

未来挑战不仅来自政策收紧和市场波动,还包括技术迭代、跨平台套利与灰色配资的隐蔽化。应对之道是多维:提升平台合规能力、健全投资者教育、强化风控审核与监管信息共享。把配资从“对赌工具”逐步转变为“合理杠杆服务”,需要监管、平台与投资者共同承担责任,用理性与制度筑起稳健的市场生态。

相关阅读

评论

ZhangWei

写得很透彻,特别赞同把配资视为工具而非赌注。

小李

希望监管能更快出台统一规则,减少灰色地带。

Investor01

文章把最大回撤和强平机制讲明白了,受益匪浅。

财经路人

AI风控听起来不错,但实际执行还需时间检验。